政府公布第七批銀色債券的認購詳情,大部分安排與之前相若,最主要的兩項變化,是保底息由3.5厘上調至4厘,發行額由300億元提高至350億元(並可因應市況酌情提高至最多450億元)。金管局形容4厘保底息是「合適安排」,希望市場反應正面、積極。銀行界人士預期可錄得超額認購,建議考慮認購25手至30手債券。

新一批銀債將由8月23日起至9月2日期間接受認購。合資格認購人士須年滿60歲(即1963年或之前出生),及持有有效香港身份證。認購渠道包括20家配售銀行和27家指定證券經紀。

金管局發行最多450億元銀債,保證息率4厘。圖為金管局助理總裁陳家齊(右二)、金管局主管(貨幣及結算)阮志才(左二)等出席記者會

對於今批銀債的保底息提高至4厘,金管局助理總裁陳家齊解釋,是綜合考慮多項因素而釐定,冀投資者覺得吸引;加上銀債的浮息部分是與通脹掛鈎,她形容是「進可攻、退可守」的產品。

前兩批提早贖回低於2%

政府自2016年開始發行首批銀債,其中第一批至第四批已經到期贖回。陳家齊補充說,大部分投資者均是持有至到期日,以第五批和第六批銀債為例,要求政府提早贖回債券的比例均低於2%。她引述政府統計處表示,截至去年底,年滿60歲的長者約有210萬人。

中銀香港與滙豐是第七批銀債的聯席安排行及配售銀行。中銀香港個人數字金融產品部副總經理周國昌指出,現時市況波動,投資者對低風險產品有需求,預計今批銀債「好大機會錄得超額認購」,認購金額及人數均有機會創新高。

銀色債券採取循環派發機制,周國昌建議客戶認購25至30手債券。如果資金較充裕,可考慮認購30手以上。根據政府安排,每名投資者最多只能獲配發100手債券。

滙豐環球資本市場董事總經理兼亞太區外匯、利率及商品業務、債務交易及融資主管石元良表示,隨着今年發行額增加,加上低入場門檻,他對銀債的市場反應「好有信心」,相信有助「銀髮族」在波動市況中尋求穩定的投資回報。

渣打料反應勝以往零售債券

渣打財富管理投資產品主管許國威亦說,政府是次推出的銀債保證息率上調至4厘,是歷來最高,相信認購反應會較以往政府推出的零售債券踴躍。他預期認購額會較去年的銀債多一成半,每人最多可獲分配20手。

債券對息口變化極為敏感,在息口趨升的環境下,恒昱資本固定收益投資經理陳耀基預期今批銀債的認購反應可能較去年略為遜色,與上一批iBond(通脹掛鈎債券)的市場反應相近。

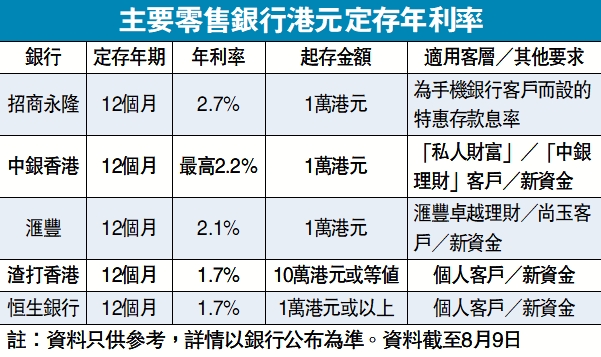

他解釋說,部分銀行提供的一年期港元定存見3厘或3.1厘,而市場預期美聯儲在今年9月、11月和12月仍會繼續加息,加幅分別為75、25和25基點,屆時港元利率也會相應攀升。整體而言,他相信投資者對銀債的反應正面,惟認購數字未必高於去年。

每半年派息 保證回報勝iBond

銀色債券(Silver Bond)是特區政府自2016年開始發行的零售債券,旨在提供穩定回報的投資產品給年滿65歲的本地居民(2021年開始將年齡限制降至60歲),並鼓勵業界開發潛力龐大的銀色市場。

圖:銀債、綠債及iBond分別

銀債基本與通脹掛鈎債券(iBond)無異,只是申請資格方面,只限年滿60歲的香港身份證持有人購買。其他條款則與iBond相同,年期為3年,每半年派息一次,息率與通脹掛鈎,並設有保證最低息率,而保底息一向較iBond為高。以去年為例,當時銀債最低保證息率為3.5厘,但iBond僅得2厘。

此外,銀債與iBond最大的不同是沒有二手市場,但投資者可以在債券到期前要求政府以原價提前贖回。若持有人在銀債到期前不幸身故,有關銀債將以遺產方式處理,繼承人即使未滿65歲亦可接收債券。

美大幅加息 港元定存或升見4厘

銀債只限長者參與,其實一般市民亦有其他高息產品可以選擇。如內銀股一向派息穩定,農行、中行股息率接近10厘,建行及工行股息亦有9厘。不過,若嫌股票風險較高,加息周期下,近期銀行紛紛上調定存息率,12個月定存亦有接近3厘水平,加上預期未來息率很大機會再上,雖然息率不及銀債有4厘,但仍不失為一個好選擇。

圖:主要零售銀行港元定存年利率

雖然現時有不少短期定存息率逾4厘,如集友7天存款息率高達6厘,南商7天為5.5厘,但這些均為短息,長息暫未見達4厘水平。如12個月定存為例,三大發鈔行中,以中銀定存息最高,達2.2厘,而招商永隆則高達2.7厘。不過,美國今年料會繼續大幅加息,而港息仍未跟隨,意味着港元定存未來很有可能高過4厘。另一方面,銀債相對銀行定存雖然風險更低,但鎖定3年,靈活性較低。

若可承受較高風險,股票市場上不乏高息股。如內銀股,現時四大內銀股股息率逾9厘,加上派息穩定,不失為好選擇。若認為內銀風險較高,亦可選擇高防守性的公用股,如中電及煤氣股息率均逾4厘。

來源:文匯報

編輯:杜若

審校:李諾一